经济衰退的呼声齐鸣

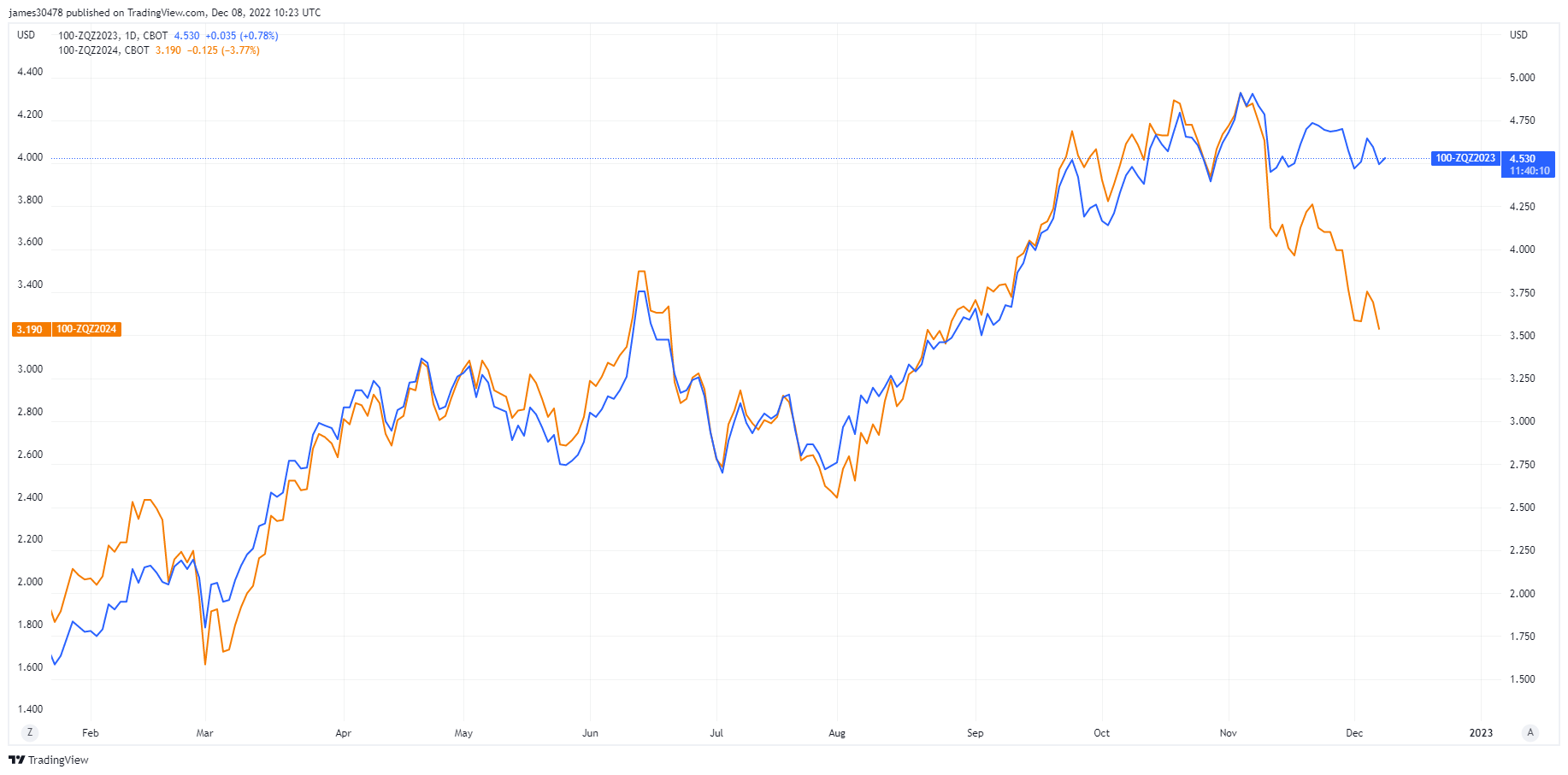

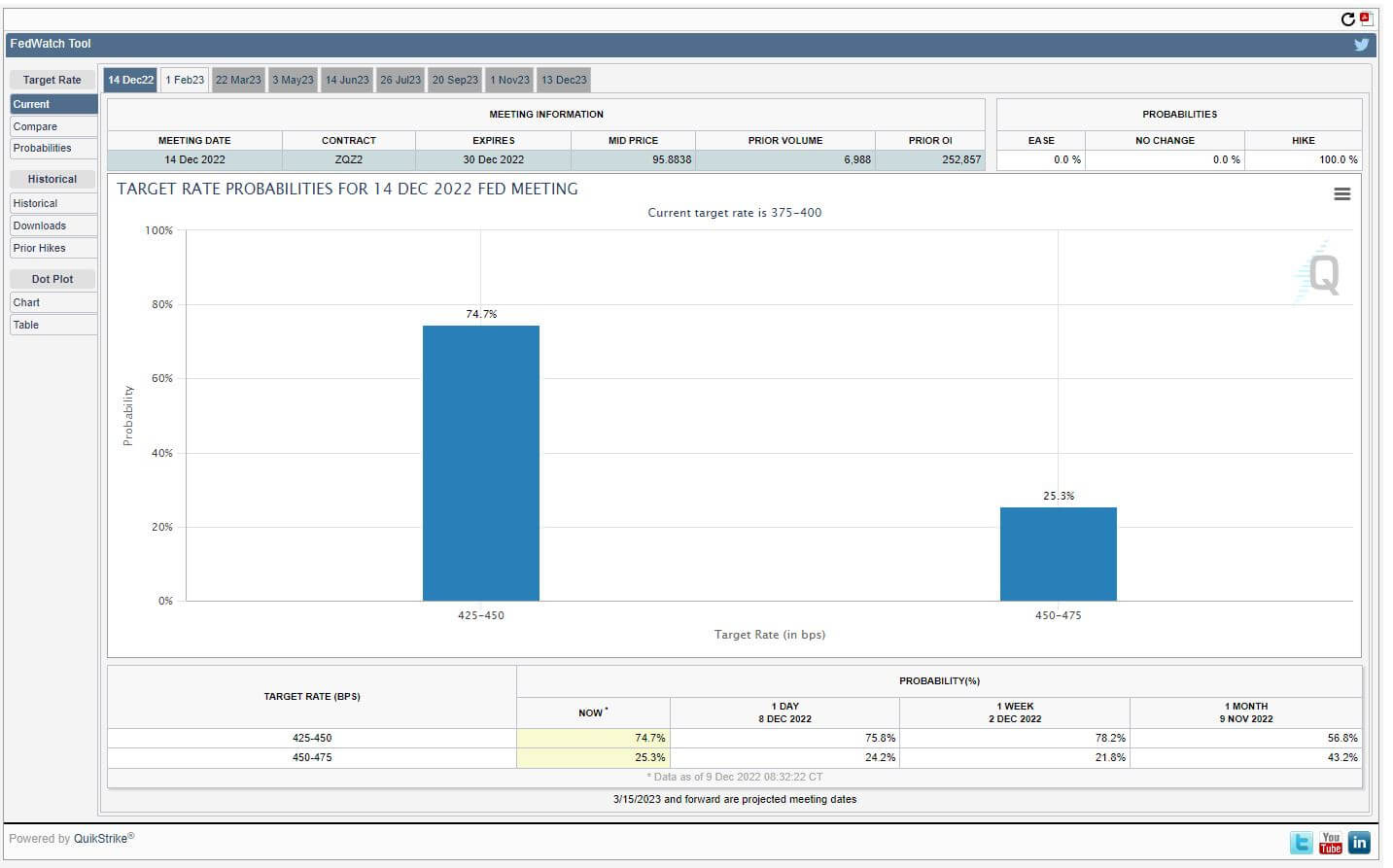

美联储官员被禁止在下周联邦基金公告之前发表讲话; 投资者一直在思考美国 2023 年和 2024 年的降息预期。虽然 2023 年 4.5 月的联邦基金利率期货定价为 2024%,但 3.5 年 XNUMX 月的利率目前定价为 XNUMX%; 本周大幅降息。

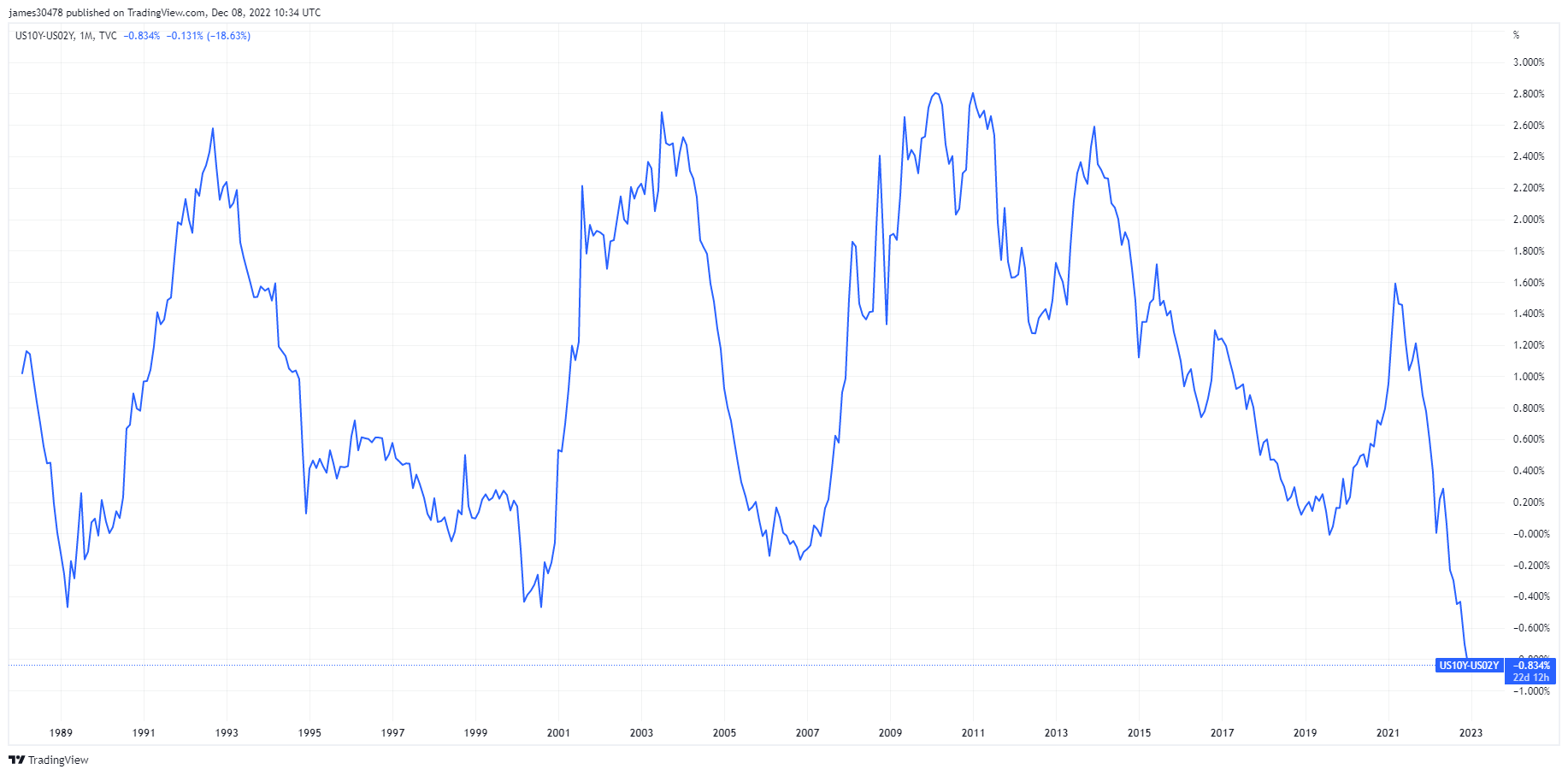

杰罗姆鲍威尔和美联储的主要目标是控制通货膨胀和收紧财政状况; 然而,自 84 月中旬以来,随着债券收益率下降,金融状况有所缓和,信贷利差收紧并反转至数十年来的水平,同时股市上涨。 XNUMX 年期和 XNUMX 年期国债收益率之间的利差收于 -XNUMX 个基点的新宽幅。

9 月 75 日的 PPI 数据差于预期,真正考验国债市场的将是下周的 CPI 报告。 根据 CPI 结果,联邦基金加息可能会发生变化,目前认为加息 50 个基点使联邦基金利率达到 4.25-4.50% 的可能性为 XNUMX%。

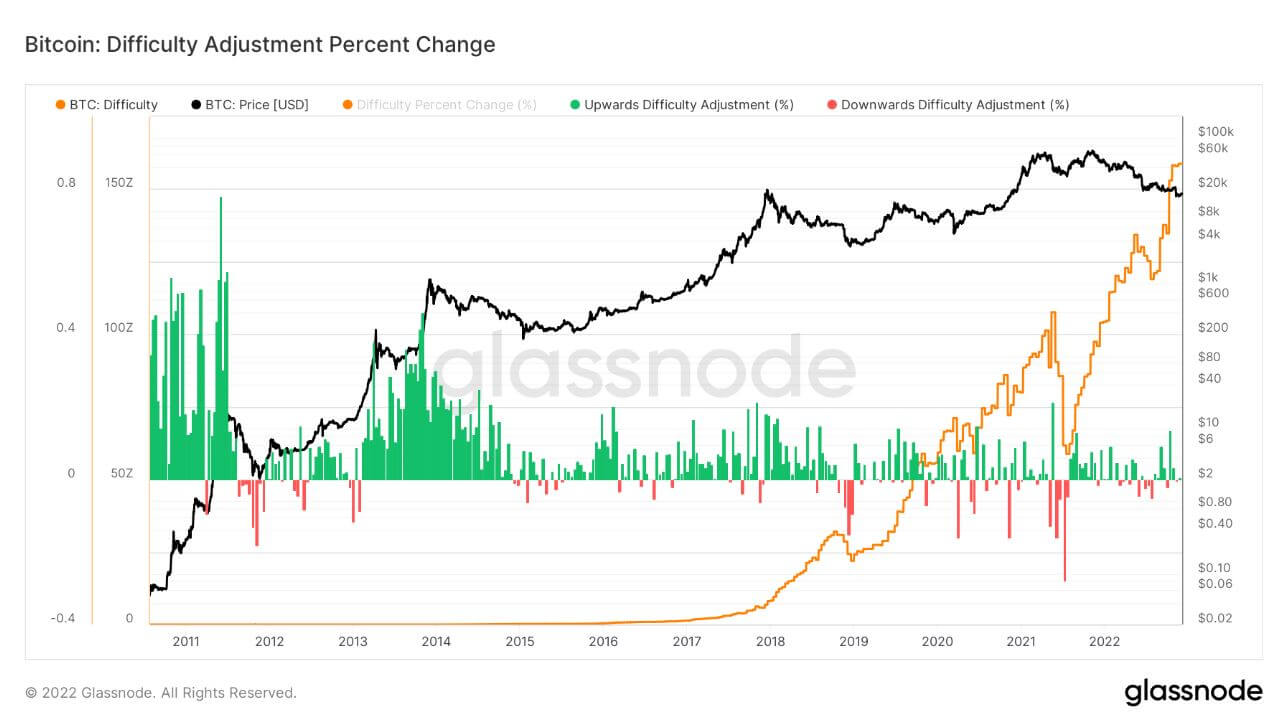

比特币挖矿难度和哈希率继续

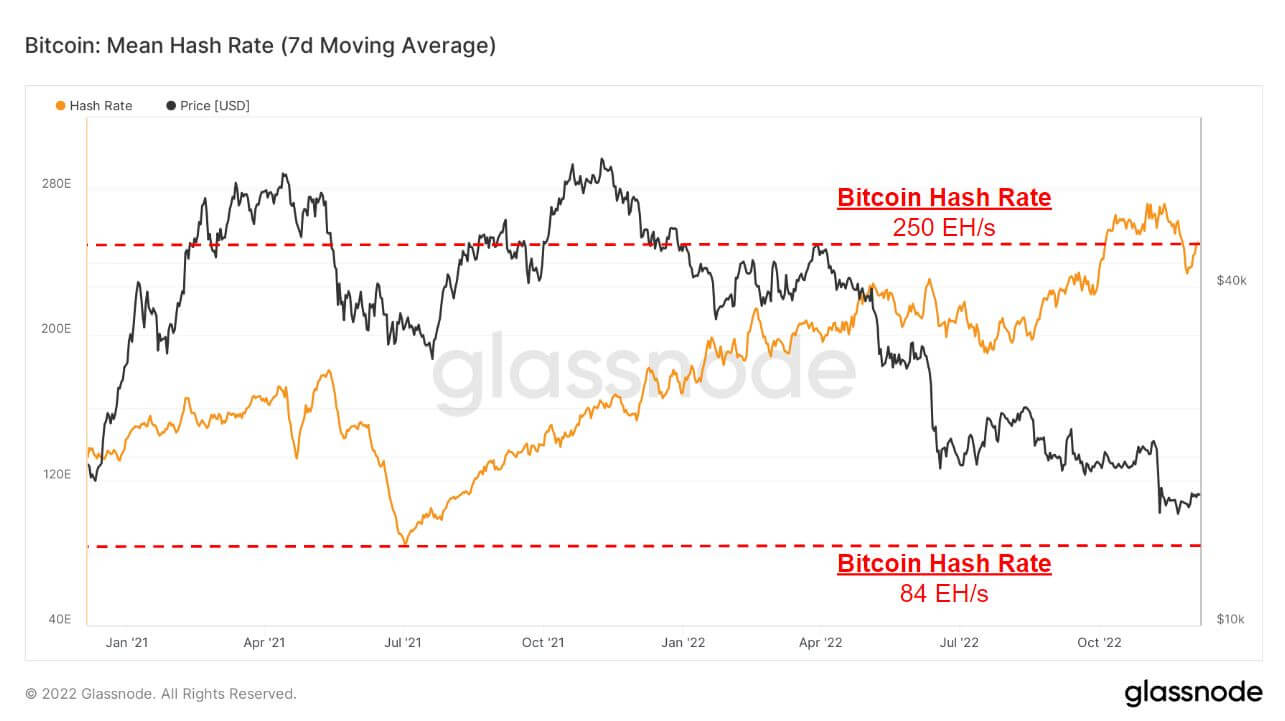

比特币难度在 7.32 月 6 日上午调整了 2021%,这是自 20 年 84 月以来最大的负面调整,由于去年夏天中国禁止比特币,矿工被拔掉,哈希率暴跌至 XNUMXEH/s,调整幅度超过 XNUMX% .

挖矿难度的下降会让矿工们松一口气,但这种缓解可能是短暂的,因为哈希率已经开始回升至 250EH/s 左右的水平。

自去年夏天中国禁令以来,挖矿难度和哈希率总共增加了 3 倍,这表明比特币的长期安全性从未如此强大。

比特币跌破全球电力成本

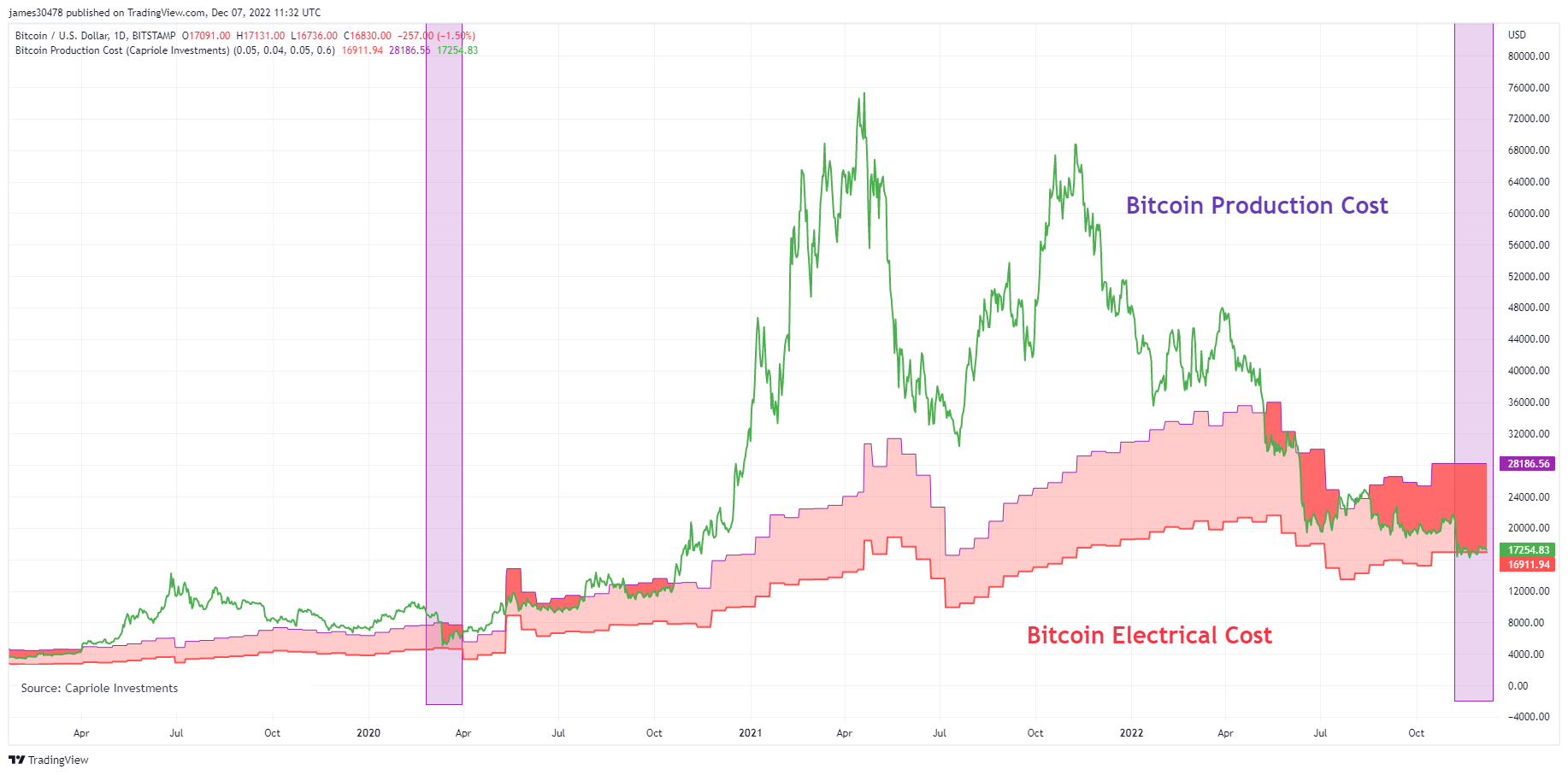

Charles Edwards (Capriole Investments) 在比特币电力和生产成本模型上创建的模型,用于确定生产一个比特币的成本。

这种模式在熊市期间为比特币的价格提供了很好的底线,比特币历史上只有四个时期的价格低于全球比特币的电力成本。

最近一次 比特币价格 通过模型下跌是 covid,现在在 FTX 崩溃期间,价格在 16.9 月的大部分时间低于全球比特币电力成本,大约 XNUMXK 美元,并且再次回落到它之下。

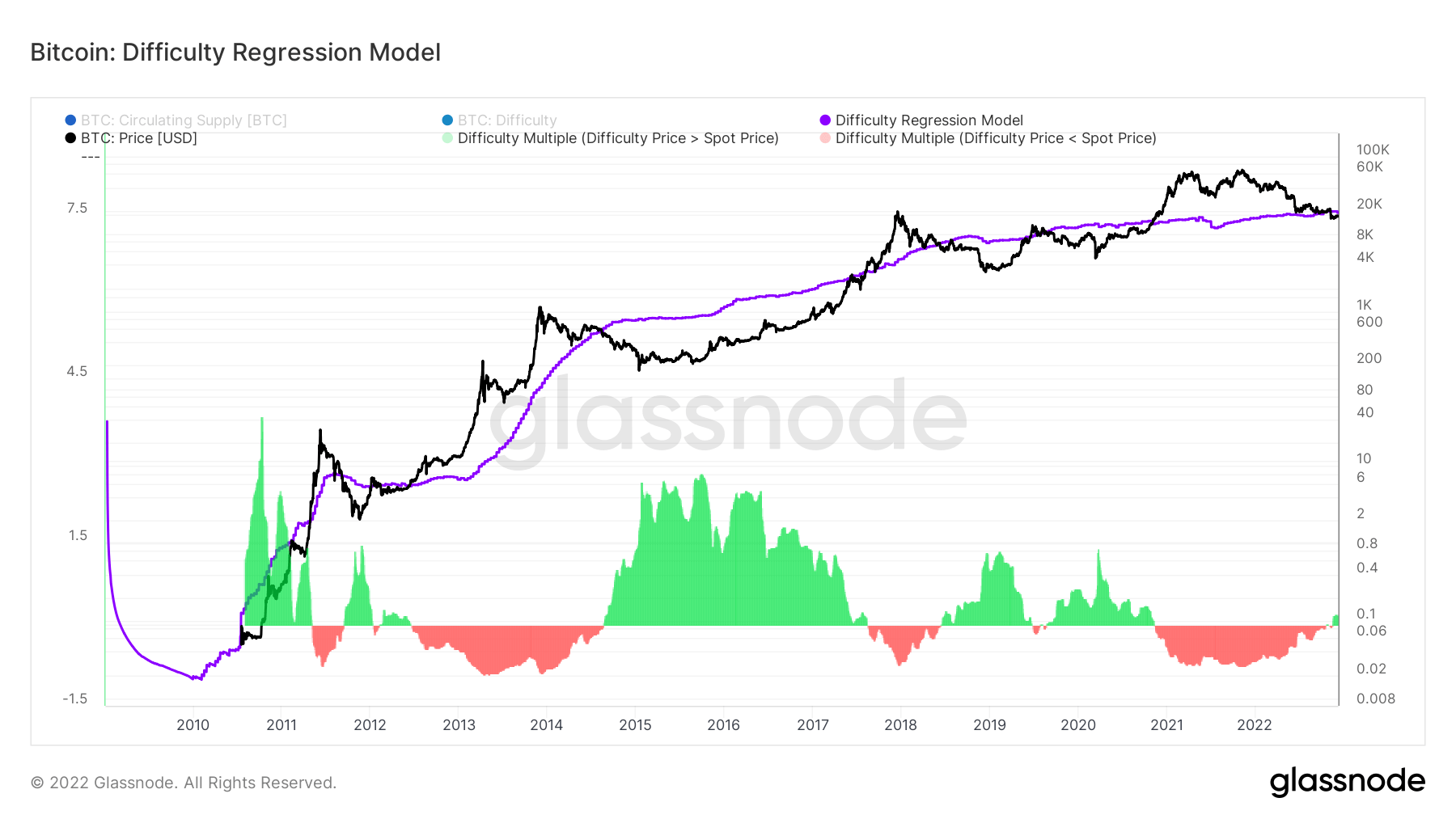

Hans Hague 创造的一个类似模型模拟了难度回归模型的想法。 通过按难度和市值创建对数对数回归模型,该模型计算出生产一个比特币的总成本。

生产一个比特币的成本目前为 18,872 美元,高于当前的比特币价格。 在 15 月 2019 日 FTX 崩盘期间,比特币价格跌破回归模型,这是自 20-XNUMX 年熊市以来的首次——这是比特币的深度价值区域。

熊市积累

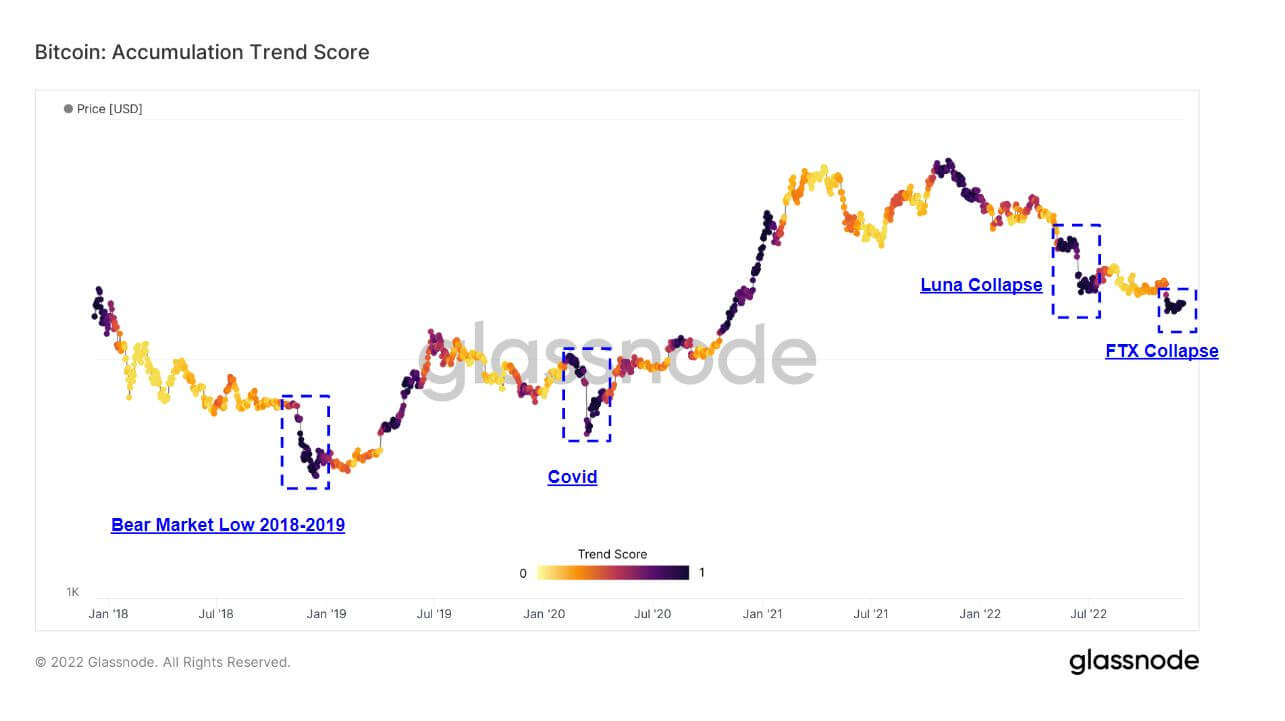

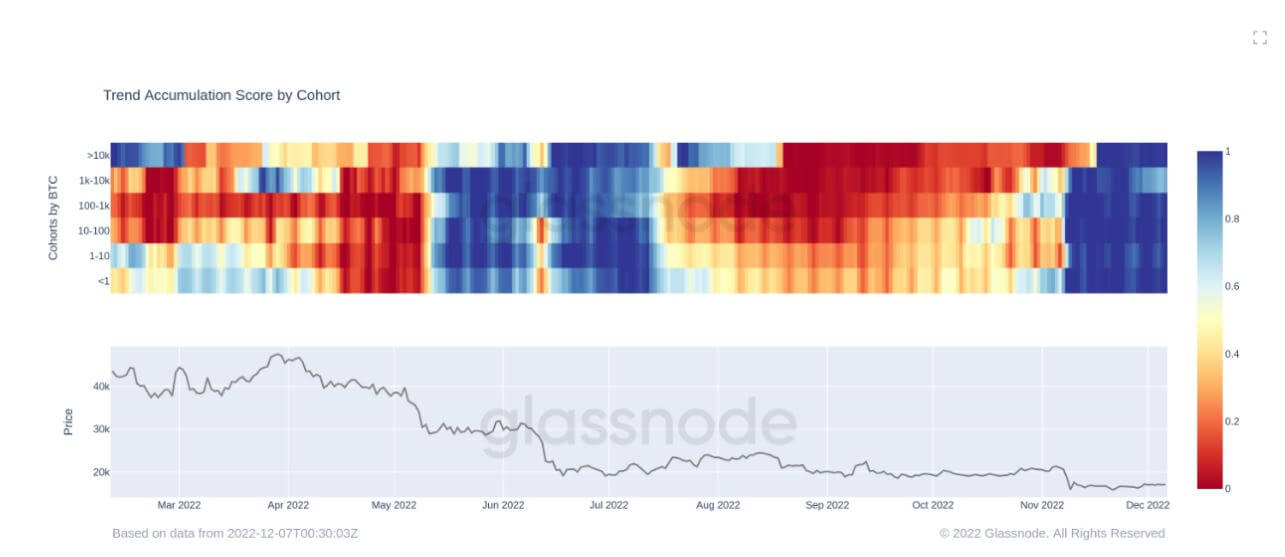

Accumulation Trend Score 是一个指标,反映了在 BTC 持有量方面积极在链上增持代币的实体的相对规模。 累积趋势分数的规模代表实体余额的大小(他们的参与分数)和他们在上个月获得/出售的新代币的数量(他们的余额变化分数)。

接近 1 的累积趋势分数表示总体而言,较大的实体(或网络的大部分)正在累积,而接近 0 的值表示它们正在分布或不累积。 这提供了对市场参与者的余额大小及其上个月的增持行为的洞察。

下面突出显示的是在比特币投资者增持时发生比特币投降的实例, FTX 崩盘 使比特币跌至 15.5 万美元,增持量与 月神崩溃,covid和2018年熊市的底部。

按队列的累积趋势分数按每个队列进行细分,以显示整个2022年的累积和分配水平,目前处于所有队列超过一个月的重要累积期,这在2022年从未发生过。投资者看到了价值。

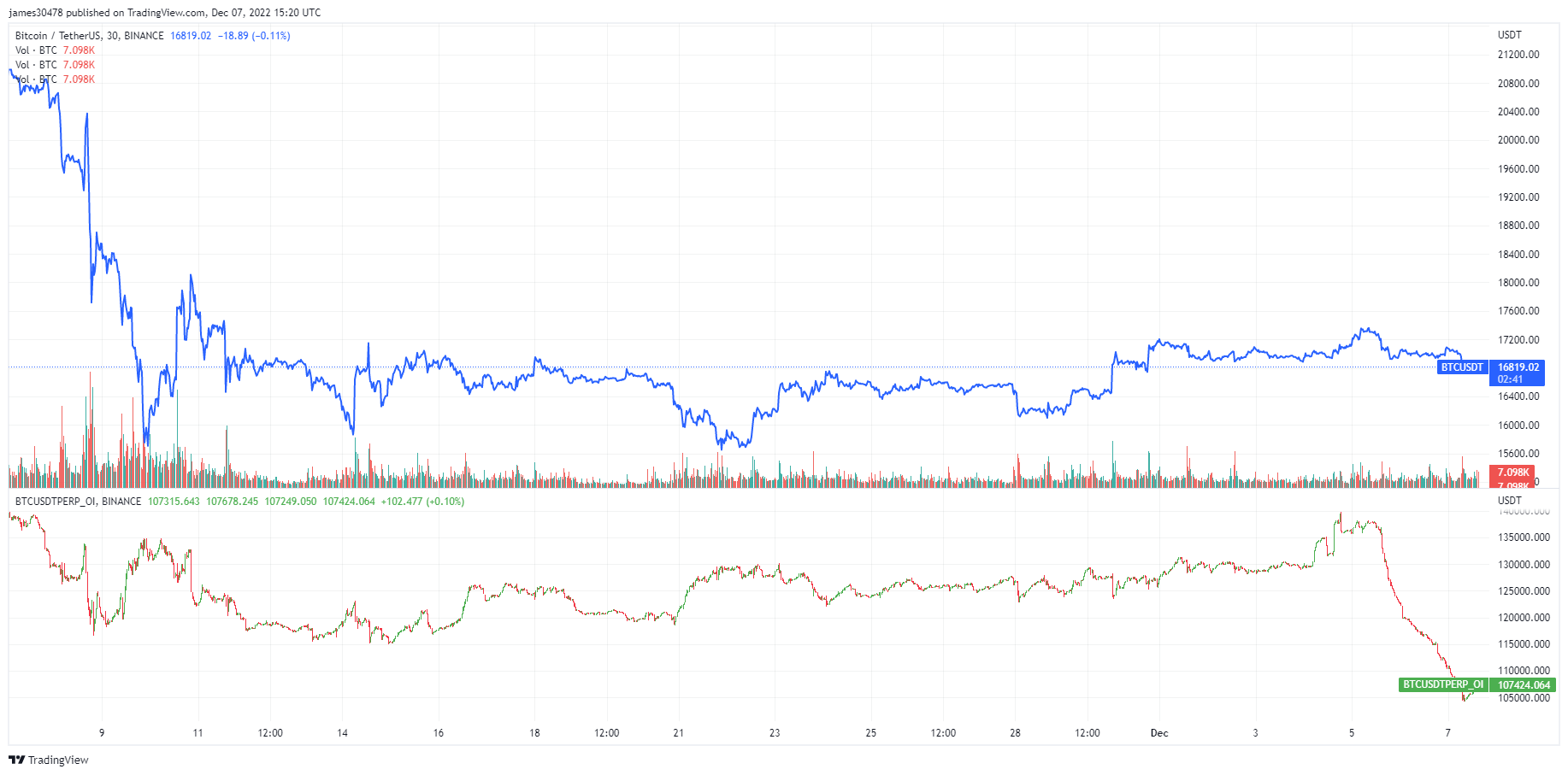

期货未平仓合约、杠杆和波动率下降

由于宏观气候和普遍情绪,许多风险已从市场上消失,这在比特币衍生品中很明显。

Binance 上的比特币未平仓合约现已回到 35 月份的水平。 期货的未平仓合约是分配在未平仓期货合约中的总资金。 自 5 月 595 日以来,已平仓超过 30 个 BTC,相当于 XNUMX 亿美元; 这大约是 OI 减少 XNUMX%。

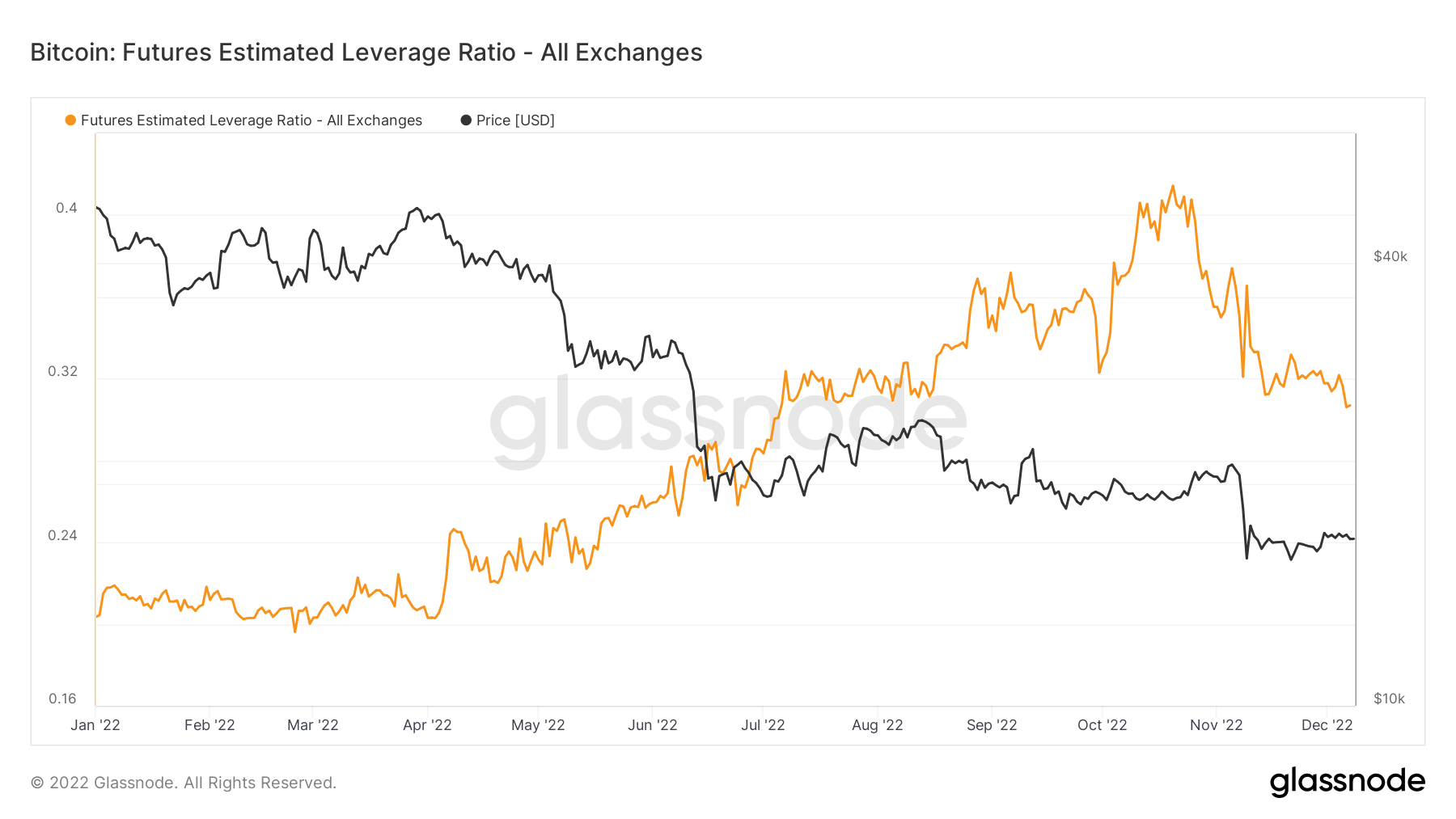

系统中的杠杆越少越好; 这可以通过期货估计杠杆率 (ELR) 来量化。 ELR定义为期货合约未平仓合约与相应交易所余额的比率。 ELR 已从峰值 0.41 降至 0.3; 然而,在 2022 年初,它处于 0.2 的水平,并且仍然在生态系统中建立了很多杠杆。

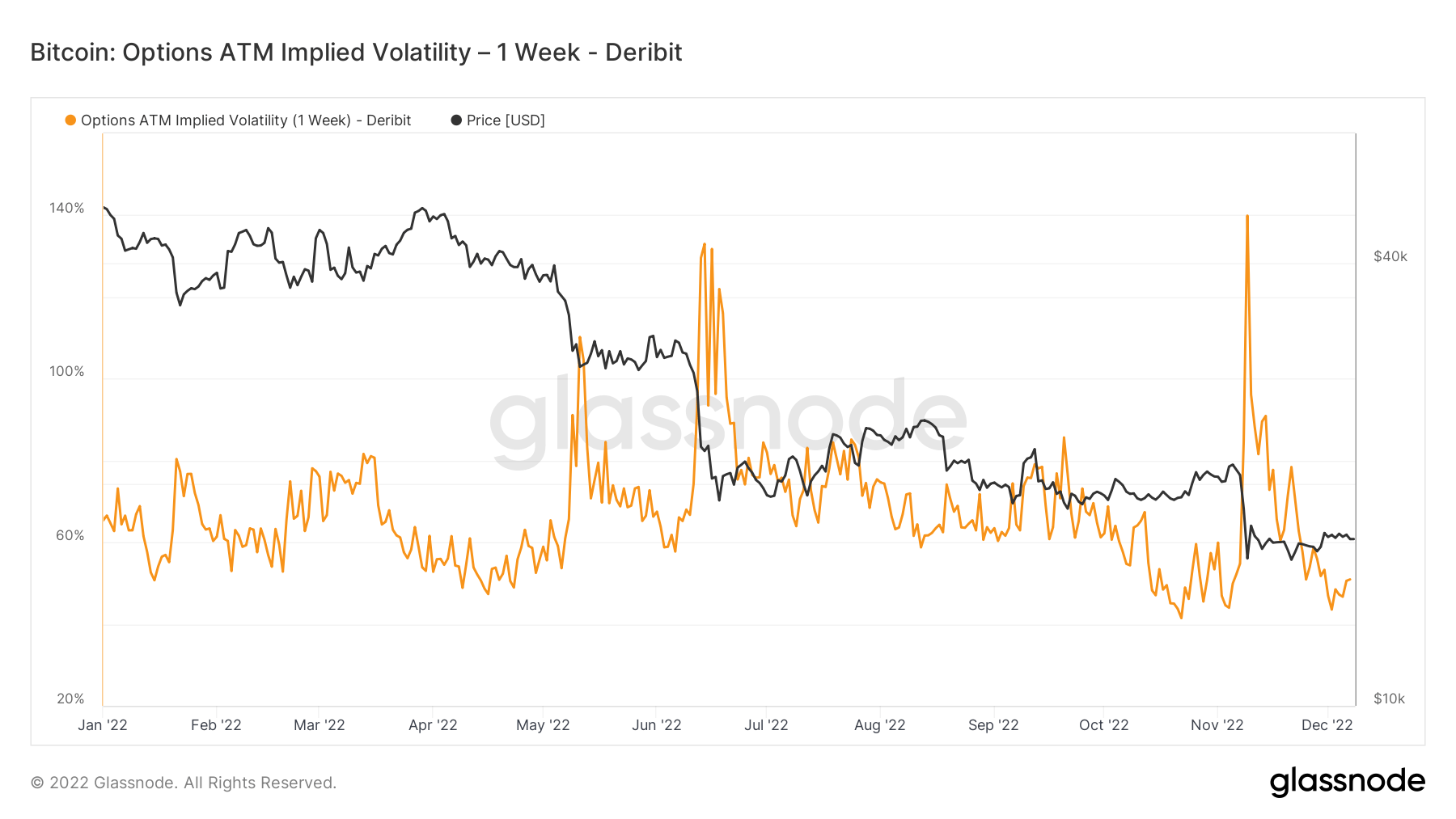

隐含波动率是市场对波动率的预期。 给定期权价格,我们可以求解标的资产的预期波动率。 形式上,隐含波动率 (IV) 是一年内资产价格预期变动的一个标准差范围。

随着时间的推移查看平价 (ATM) IV 可以给出波动率预期的标准化视图,波动率预期通常会随着已实现的波动率和市场情绪而上升和下降。 该指标显示了从今天起一周后到期的期权合约的 ATM 隐含波动率。

与 XNUMX 月份的 Luna 崩盘类似,比特币隐含波动率在 FTX 内爆,年初至今的低点。

观望的大量稳定币供应可能引发牛市

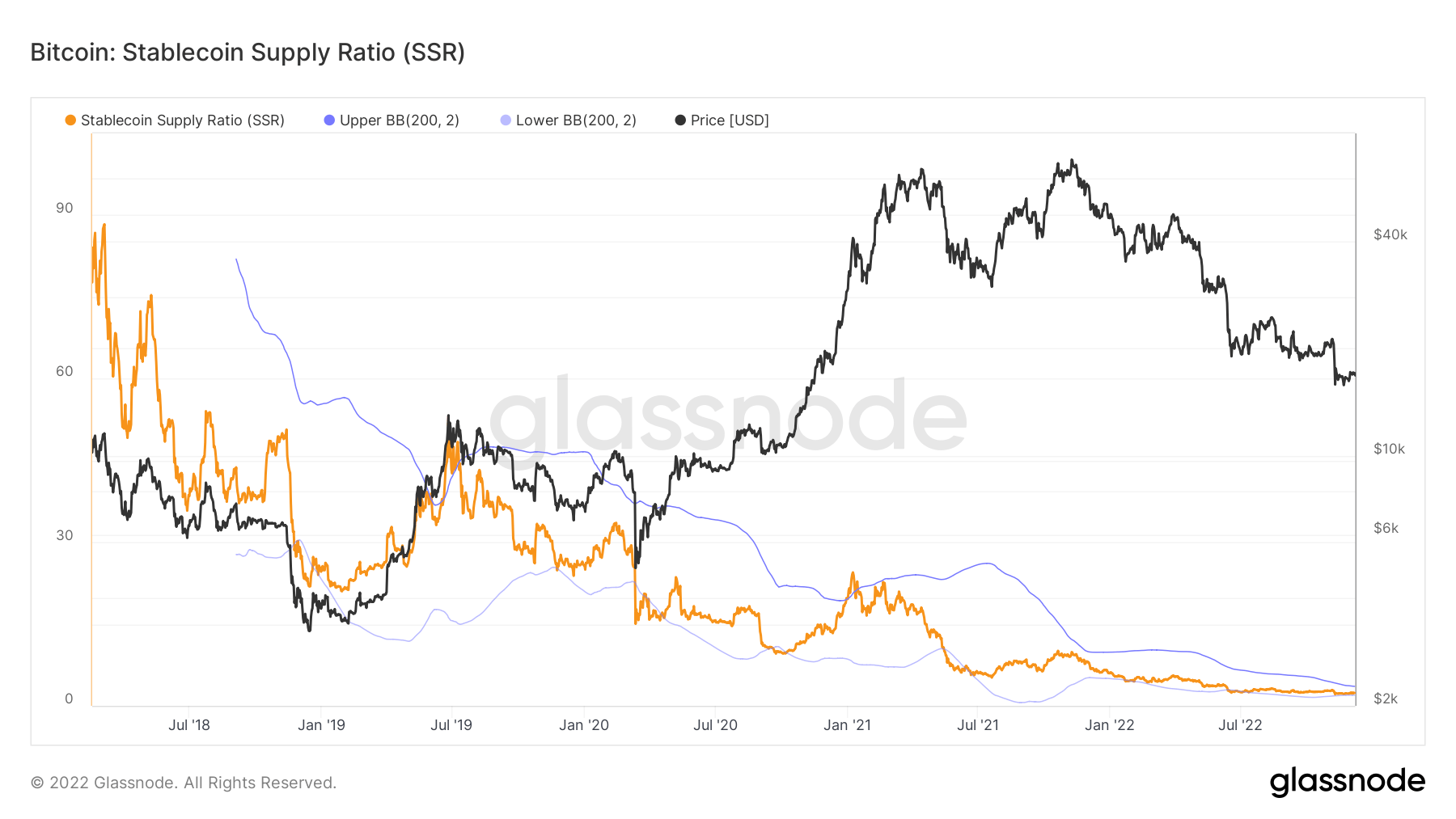

稳定币供应比率(SSR)是比特币供应与供应之间的比率 stablecoins 以 BTC 表示,或:比特币市值 / 稳定币市值。 我们使用以下稳定币进行供应:USDT、TUSD、USDC、USDP、GUSD、DAI、SAI 和 BUSD。

当 SSR 较低时,当前的稳定币供应有更多的“购买力”来购买 BTC。 它代表了 BTC 和美元之间的供需机制。

该比率目前为 2.34,为 2018 年以来的最低水平,而 SSR 在 6 年 2022 月的比率为 XNUMX。随着稳定币购买力的持续上升,该比率呈下降趋势。

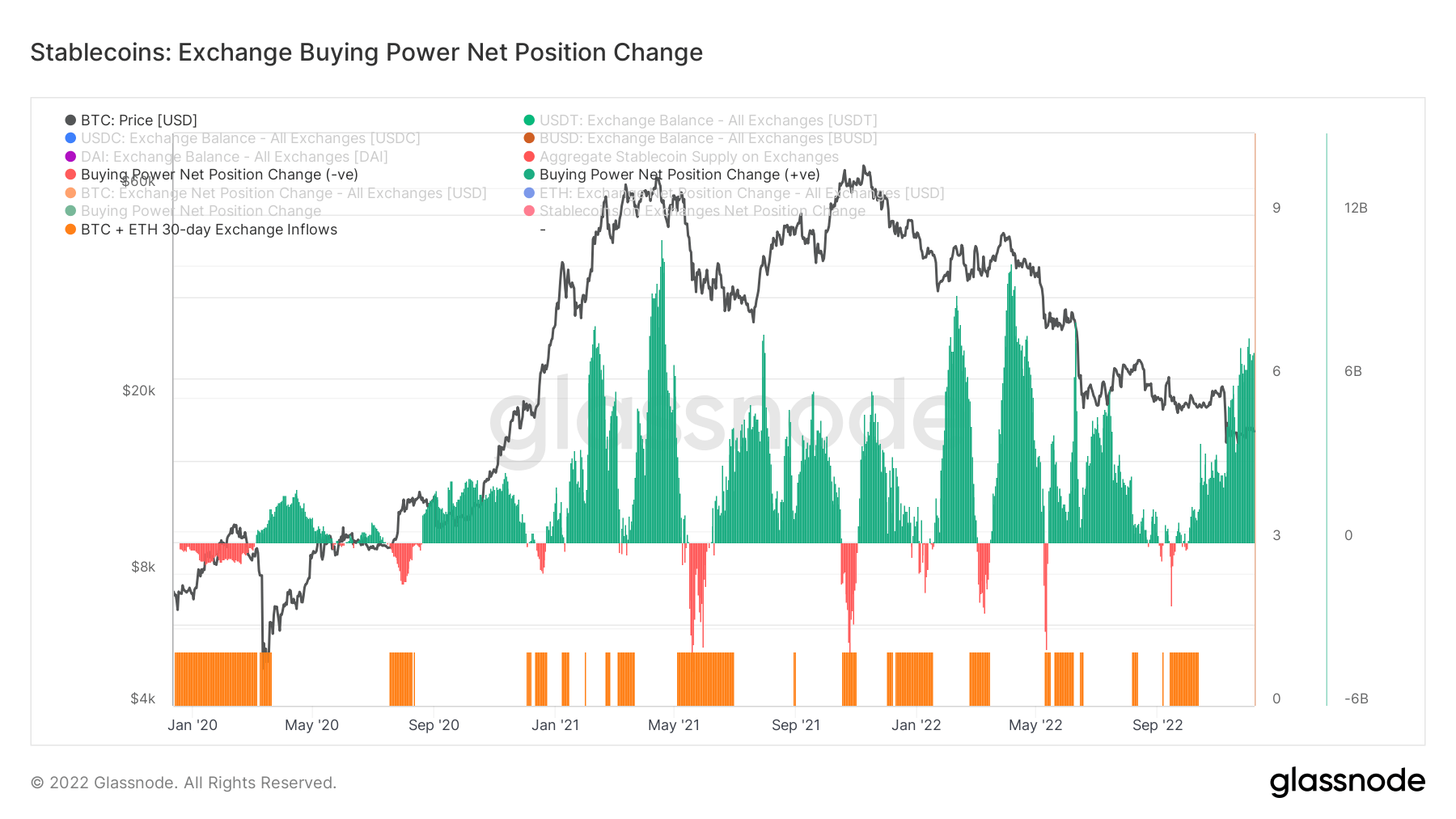

虽然交易所购买力净头寸变化支持这一点,但这张图表显示了交易所 30 天的稳定币购买力变化。 它考虑了交易所(USDT、USDC、BUSD 和 DAI)上主要稳定币供应的 30 天变化,并减去以美元计价的 BTC 和 ETH 流量的 30 天变化。

正值表示在过去 30 天内,相对于 BTC + ETH,流入交易所的稳定币的美元数量更大或增加。 它通常表明,相对于这两种主要资产,交易所具有更多以稳定币计价的购买力。

在过去的两年里,稳定币的购买力仅增加了超过 XNUMX 亿的稳定币购买力,趋向于年初以来的最高水平。

来源:https://cryptoslate.com/market-reports/bitcoin-on-chain-deep-dive-btc-falls-below-the-global-electrical-cost/